Partager cet article

L’assurance vie reste un produit incontournable dans la gestion du patrimoine d’une personne. Véritable couteau suisse, elle permet de disposer de son épargne librement en la faisant fructifier selon votre niveau d’appétence au risque (supports garantis en capital et/ou unités de compte. Et cela tout en profitant d’une fiscalité avantageuse, que ce soit tout au long de votre vie, ou en cas de décès pour vos bénéficiaire. Découvrons ensemble la fiscalité de l’assurance vie qui en a fait le placement préféré des français !

Vous pouvez aussi écouter cet article

Découvrez cet article au format podcast audio. Cette vidéo fait partie d’une série analysant tous les thèmes importants de la Gestion de Patrimoine et de la Gestion Privée.

Restez informé en vous abonnant à la chaîne Youtube.

Quelques rappels utiles sur le contrat assurance vie

L’assurance vie est un contrat d’assurance tripartite conclu entre une ou plusieurs personnes physiques (souscripteurs) et un assureur. Charge aux souscripteurs de désigner des bénéficiaires, à travers le mécanisme de la stipulation pour autrui défini par les articles L132-1 à L132-27-1 du Code des Assurances.

Dès l’ouverture du contrat, l’assureur deviendra propriétaire des sommes placées. Celui-ci devra les faire fructifier en fonction de l’allocation choisie par le souscripteur. Ce dessaisissement octroie une fiscalité particulière au contrat d’assurance vie.

Les bénéficiaires, quant à eux, sont supposés récupérer les sommes encore présentes sur le contrat d’assurance vie au jour du décès de l’assuré et cela hors succession. Les droits éventuels à payer dépendront essentiellement du moment où les versements auront ont été effectués sur le contrat.

Fiscalité de l’assurance vie pendant la période d’épargne

Pendant toute la durée du contrat, les sommes placées restent imposables selon des règles spécifiques.

La première question à se poser en terme d’imposition est : quel est le fait générateur d’imposition ?

Pour mieux comprendre, il convient de séparer la fiscalité sur les gains de la partie prélèvements sociaux (CSG, CRDS).

Assurance vie et prélèvements sociaux

Les prélèvements sociaux applicables à un contrat d’assurance-vie sont ceux correspondant aux revenus du patrimoine.

Ils sont composés de :

- la CSG (9,2%),

- la CRDS (0,5%),

- le prélèvement de solidarité (7,5%).

Depuis le 1er janvier 2019, le taux de prélèvement sociaux est porté à 17,2%.

Sur un contrat d’assurance vie, seuls les résidents français sont redevables des prélèvements sociaux. Les non résidents sont quant à eux totalement exonérés.

Les prélèvements sociaux sont dus au taux en vigueur :

- au moment du versement annuel de la participation aux bénéfices sur le fonds euros. L’assureur ponctionne les prélèvements sociaux sur la totalité des intérêts de l’année perçus sur le fonds en euros,

- lors d’un rachat partiel ou total. L’assureur récupère les prélèvements sociaux sur la quote part rachetée de plus values générée par les unités de compte. Un mécanisme de remboursement est prévu pour prendre en compte la fluctuation de la partie unité de compte.

Le saviez vous ?

Cas d’exonération de prélèvements sociaux en assurance vie

Il existe des cas d’exonération de prélèvement sociaux lors d’un rachat partiel ou total.

Pour en profiter, le souscripteur du contrat doit répondre à 2 conditions cumulatives :

- l’invalidité de seconde ou troisième catégorie au sens du Code de la Sécurité Sociale du souscripteur ou de son conjoint,

- la demande de rachat doit être effectuée avant la fin de l’année de la reconnaissance de l’invalidité.

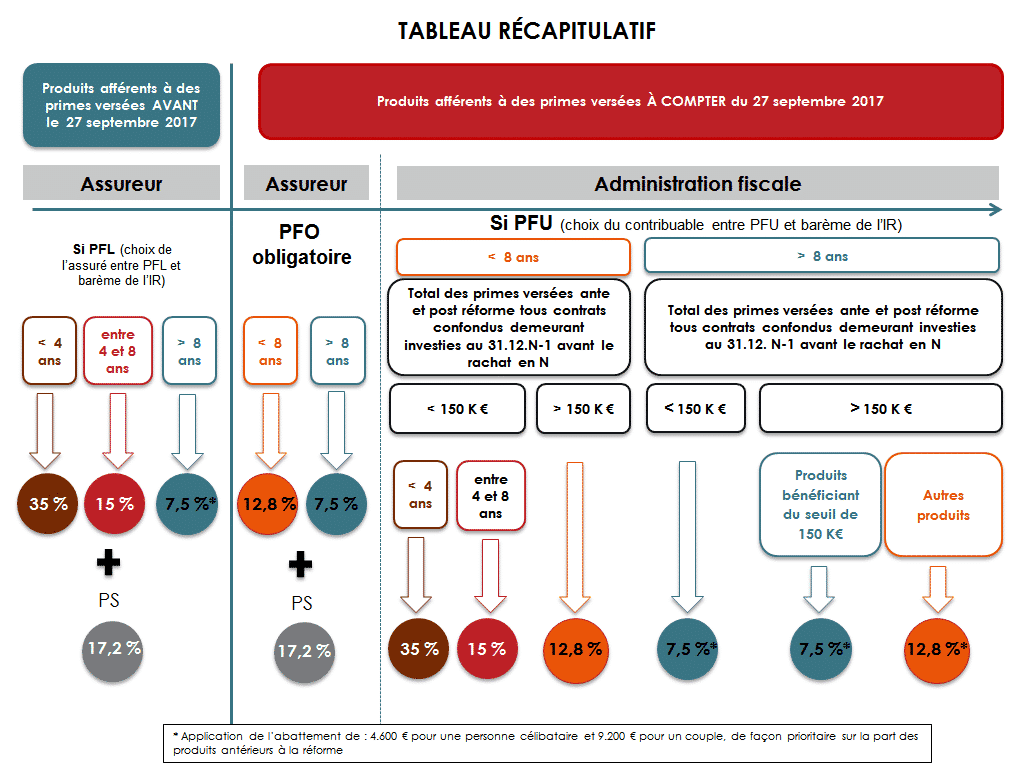

Imposition sur les produits des contrats d’assurance vie

Côté fiscalité, la notion de produit est essentielle pour comprendre l’imposition en durant sa vie sur un contrat d’assurance vie. Car juridiquement parlant, les sommes gagnées ne sont pas considérées comme des plus values.

Par conséquent, elles auront le droit à une fiscalité particulière. Elle permet au souscripteur :

- de ne payer de fiscalité uniquement en cas de retraits de somme d’argent (rachat partiel ou rachat total) du contrat,

- de faire en sorte qu’en cas de changement d’allocation (arbitrage) au sein du contrat, ce dernier soit neutre fiscalement. Cela le différencie des comptes titres et des livrets sur ce point,

- lors d’un rachat, d’être uniquement taxé sur la quote part de produit (plus values) récupérée et non sur le capital. Cette quote part correspond au pourcentage de plus values présent sur le contrat au jour du rachat. Mais à quel taux ?

Fiscalité des contrats ouverts avant le 1er janvier 1983

Les rachats des contrats d’assurance vie ouverts avant le 1er janvier 1983 sont exonérés d’imposition sur les revenus, quelque soit la date des versements.

Jusqu’à la loi de finances 2020, cette exonération sur les versements a perduré.

Mais depuis le 1er janvier 2020, les versements effectués sur ces contrats à compter du 10 octobre 2019 verront leur fiscalité alignée sur le régime actuel de l’assurance-vie (celui des primes versées après le 26 septembre 2017).

Un second coup de canif apporté à ces vieux contrats après celui de l’assujettissement aux prélèvements sociaux !

| Contrat ouverts avant le 01/01/1983 | + abattement (***) |

+ abattement (***) |

|

|---|---|---|---|

+ abattement (***) |

+ abattement (***) et 12,8% au-delà de 150.000€ de primes (**) + abattement (***) |

||