Partager cet article

Quand on parle de comment devenir millionnaire, des images de luxe viennent instantanément à l’esprit. Belle villa au bord de la mer, voiture de sport, un bateau pour faire le tour du monde… Mais est-ce raisonnable en fonction de ses revenus du moment ? Nous parlons bien de la retraite. Moment charnière où les revenus d’activité vont être divisés par 2, par 3, voir par 4 en fonction de votre statut ! Découvrons ensemble une méthode en deux temps pour arriver à capitaliser 1 million d’euros pendant sa période d’activité, et en tirer un maximum de revenus pour vivre une retraite heureuse. Et contrairement à ce que l’on peut penser, elle s’adapte à une part importante des actifs en partant de rien.

- Les différentes formes de patrimoine pour devenir millionnaire

- La marche à suivre pour atteindre 1 million d’euros de patrimoine

- Le temps, votre meilleur allié et votre pire ennemi

- Privilégier les investissements long terme pour devenir millionaire

- A quel rythme épargner pour avoir 1 million d’euros de patrimoine

- Dompter le principal facteur d’érosion du patrimoine : la fiscalité

- Utiliser les leviers fiscaux pour diminuer l’impôt sur les revenus fonciers

Les différentes formes de patrimoine pour devenir millionnaire

Posséder 1 million d’euros de patrimoine est un seuil psychologique chez bon nombre de personnes qui épargne. Pour autant, nous sommes bien d’accord que ce n’est pas une fin en soit dans la gestion d’un patrimoine. Certes la notion de stock (valeur total du patrimoine) est importante. Mais dans votre quotidien, vous serez focalisé sur la gestion des flux (revenus) pour vous permettre d’assurer votre train de vie.

Pourquoi est-ce que je vous parle de cela ? Tout simplement parce que l’on peut classer le patrimoine en deux catégories :

- le patrimoine de jouissance, improductif voir même consommateur en terme de revenus,

- le patrimoine productif apportant des revenus complémentaires passifs.

Changez de point de vue sur la résidence principale

La meilleure expression du patrimoine de jouissance est la résidence principale. Que vous soyez propriétaire ou locataire, vous devez en posséder une. Et tout le débat se pose ici. Pour s’enrichir, devez-vous être propriétaire ou locataire de votre résidence principale

Pour devenir millionnaire, soyez propriétaire de votre résidence principale

Ma position sur le sujet est contrariante par rapport à bon nombre d’articles rédigés par des vendeurs notamment d’immobilier. Mais à mon sens, vous devez posséder votre résidence principale si vous voulez atteindre votre objectif de posséder au moins 1 million d’euros au jour de votre retraite. Et les raisons sont simples à comprendre :

- l’acquisition de la résidence principale est le meilleur moyen de rentrer sur le marché immobilier. Surtout si vous habitez dans une grande métropole, vous profiterez de la revalorisation de la pierre dans le temps pour vous enrichir,

- vous vous souvenez de ce dicton : « on ne prête qu’aux riches ». Et bien sachez que ce vieil adage est vrai. Si vous souhaitez obtenir un crédit pour acquérir de l’immobilier locatif, ce sera beaucoup plus facile si vous êtes propriétaire de votre résidence principale !

Trucs et astuces

Achetez le plus tôt possible votre résidence principale

Vous êtes jeune et vous ne savez pas d’idée sur votre avenir personnel et professionnel.

Si vous avez une situation stable et que vous en avez les moyens, je vous conseille d’acheter votre résidence principale. Vous pourrez emprunter sur une durée longue faisant diminuer votre mensualité.

Cela vous permettra d’avoir une capacité d’investissement ou d’épargne pour de nouveau projet.

Car la seule chose que vous ne pourrez jamais acheter dans la vie, c’est du temps. Transformer le en un allié plutôt qu’en une contrainte !

La marche à suivre pour atteindre 1 million d’euros de patrimoine

Vous imaginez bien qu’avec un objectif ambitieux, il faut de la méthode pour arriver à ses fins. En plus de cette méthode, vous aurez besoin d’une élément prépondérant pour vous aider : le temps. Plus vous commencez tôt à investir ou épargner et plus cet objectif sera atteignable rapidement. Existe t’il un âge après lequel votre désir de devenir millionnaire sera impossible à atteindre ? Assurément oui. Après, il vous restera la possibilité de devenir riche en gagnant au loto !

Le temps, votre meilleur allié et votre pire ennemi

En conseil en investissement, le temps est une donnée primordiale. Il est peut être tantôt votre meilleur allié si vous investissez jeune, tantôt votre pire ennemi si vous repoussez à demain tous les projets de placement. Si vous souhaitez acquérir jeune votre indépendance financière, vous devez commencer à épargner dès vos premiers revenus !

Epargnez jeune pour profiter des effets de la capitalisation

Je vous propose d’illustrer mon propos à travers l’exemple d’un épargnant qui place 60 000 euros :

- scénario 1 : au rythme de 3 000 euros par an pendant 20 ans,

- scénario 2 : en une fois avec un horizon de placement de 5 ans,

- scénario 3 : en une fois avec un horizon de placement de 10 ans,

- scénario 4 : en une fois avec un horizon de placement de 15 ans,

- scénario 5 : en une fois avec un horizon de placement de 20 ans.

Les sommes ont été placées sur le même support financier rapportant 4% par an. A votre avis, quel sera le podium en terme de rentabilité ?

Les deux premières places reviennent sans surprise au scenarii 5 et 4 avec respectivement une rentabilité de +119,11% et +80,09% à la fin de la période de capitalisation. Ce qui peut être plus surprenant : la 3ème place du scénario 1 avec une rentabilité finale de +54,85%.

Vous devez vous poser la question quelle somme dois-je placer pour atteindre mon but de devenir millionnaire en possédant au moins 1 million d’euros au jour de la retraite. Tout dépend du nombre d’années une nouvelle fois que vous avez devant vous. Voici les résultats obtenus avec une rentabilité de 4% :

- 821 927 euros si vous ne disposez que de 5 ans pour faire fructifier votre épargne,

- 675 564 euros pour une capitalisation sur 10 ans,

- 555 265 euros pour un placement d’une durée de 15 ans,

- 456 387 euros sur 20 ans de capitalisation,

- 308 319 si vous avez 30 années devant vous.

Sauf si vous êtes déjà fortuné, vous devrez mettre à profit d’autres techniques que la capitalisation pour atteindre votre objectif. En diversifiant vos placements, vous pourrez aller chercher une rentabilité supérieure sur quote part de votre patrimoine. Vous avez aussi à votre disposition le levier du crédit et de la défiscalisation. Un savant cocktail qui devrait vous mener à votre but. Mais pour gagner plus, le moyen le plus simple restera d’épargner plus !

Le saviez vous ?

Avoir 1 million d’euros de patrimoine grâce aux produits financiers

Cet exercice met en exergue les bienfaits de la capitalisation. Plus vous épargnerez tôt et plus vous profiterez des mécanismes financiers.

Vous souhaitez en savoir plus, vous trouverez notre article détaillant l’effet de la capitalisation financière à travers « les intérêts composés ».

Utiliser à bon escient le crédit en utilisant le mécanisme de l’effet de levier

L’utilisation du crédit est un excellent moyen de s’enrichir. Sauf si vous êtes entrepreneur, le seul investissement qui vous permettra d’emprunter en tant que particulier est l’immobilier.

Pour activer l’effet de levier du crédit, vous devrez investir dans l’immobilier de rapport, appelé couramment immobilier locatif. Pourquoi parle t’on d’effet de levier ? Tout simplement parce que vous allez emprunter à un taux d’intérêt qui va être inférieur à la rentabilité du placement. Mécaniquement vous allez vous enrichir sans parler de la revalorisation du bien dans le temps. Désormais, vous comprenez mieux l’envie des investisseurs immobiliers d’aller recherchez les rentabilités locatives les plus intéressantes, tout en optimisant les conditions de financement.

A quelle mensualité correspond un crédit de 1 million d’euros avec les conditions actuelles de financement ? 4 734 euros par mois ce qui reste atteignable par des foyers aisés.

Dites vous bien que le placement idéal n’existe pas

Un des pires ennemi de l’épargnant : la recherche de l’investissement parfait.

Si vous regardez dans le passé pour vous remémorer les investissements que vous auriez pu faire, vous trouverez inévitablement des sources de frustrations. En voici quelques unes qui ont de quoi vous faire rager :

- pourquoi ne pas avoir investi plus tôt dans l’immobilier quand on regarde les rendements obtenus entre 1980 et 2008,

- avoir raté l’âge d’or du numérique à travers Microsoft et les GAFA,

- ne pas avoir cru au bitcoin à l’époque où se dernier valait moins de 1 dollars…

A postériori, il est très simple d’avoir raison. Mais si on se replace dans le contexte, les choix peuvent être complexes à prendre surtout pour un profane en terme d’investissement. Prenons l’exemple de l’immobilier qui est une des valeurs fétiches en terme d’investissement pour les ménages.

Si on se replace dans les années 80, il fallait soit avoir de l’audace, soit bien analyser les indicateurs économiques de la période. Du point de vue des taux d’intérêt, la période a été quelque peu chahutée. Les taux longs ont oscillé entre 8 et 18%, avec des taux à plus de 10% entre 1980 à 1985. De plus, le marché locatif était loin d’être aussi organisé qu’aujourd’hui. Comment faire pour voir qu’il fallait prendre la décision d’investir en immobilier ? Regarder ce qui se passait dans le même moment du côté de l’inflation. Car oui, le coût du crédit dans l’absolu allait être important. Mais en réalité, il a totalement été gommé par l’inflation notamment des salaires de l’époque. De belles opérations immobilières se sont d’ailleurs réalisées pendant cette période par des personnes pas foncièrement fortunées d’ailleurs.

A toute époque, il existe des opportunités pour investir et épargner qui vous rapprocheront de votre objectif d’obtenir 1 million d’euros de patrimoine. Les règles d’or restent toujours les mêmes :

- bien analyser le contexte en faisant un état des lieux de votre situation (besoin, fiscalité), du contexte de marché et des placements à votre disposition. Cela peut passer par un bilan patrimonial personnalisé,

- investir dans la limite de vos capacités en étudiant le risque en cas d’absence loyers sur un investissement ou en n’investissant pas sur des investissements où l’on peut perdre plus que sa mise de départ (warrant, vente à découvert),

- diversifier ses investissements,

- mettre en adéquation l’horizon de placement avec la solution d’investissement ou d’épargne choisie.

Privilégier les investissements long terme pour devenir millionaire

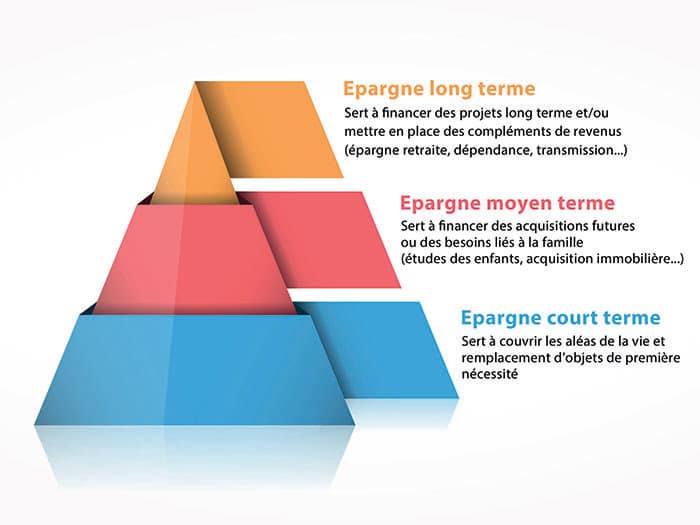

Lorsque l’on souhaite placer de l’argent que ce soit sur des supports financiers ou immobiliers, il faut toujours commencer par déterminer l’objectif du placement. En fonction de celui-ci, le choix du support se fera selon la maturité adéquate.

Si vous avez un doute, vérifier si vous avez suffisamment d’épargne de précaution. Si c’est le cas et qu’aucun projet familial ne vous vient en tête, je vous conseille de privilégier l’épargne long terme. La raison est simple : connaissez-vous la durée de détention moyenne d’un placement : 20 ans !

Nous avons vu que l’immobilier était un excellent placement long terme surtout lorsque les taux d’intérêts sont inférieurs à la rentabilité locative d’un bien. Mais ce n’est pas le seul. Sachez que l’investissement boursier est une excellente alternative pour vous rapprocher de votre objectif de devenir millionnaire.

Sans aller bien loin, prenons l’exemple du marché français avec le CAC 40. Ce n’est pas le marché le plus dynamique ou le plus rentable. Et pourtant, sur longue période il affiche d’excellent résultat. Savez-vous que le CAC 40 a été créé en 1987 avec pour première cotation 1 000 points. Si on en juge sa cotation actuelle (4940 points en séance le 27 juillet 2020), nous avons une performance de + 394% en 33 ans d’existence.

A première vue une belle performance qui s’avère pourtant totalement inexacte !

Le CAC 40 est un indice qui ne prend pas en compte les dividendes réinvestis dans sa formule de calcul. Ce qui est le cas du CAC 40 GR qui sur la même période affiche une cotation de 13 782 points, soit une différence de 8 842 points entre les 2 indices.

D’ailleurs, ou passe cette différence lorsque vous investissez en gestion passive sur un ETF CAC 40 ???

Ce qui donne une performance réelle du marché des grandes valeurs françaises de 8,55% annualisées à fin 2019 !

Bon plan

Investir sur les marchés financiers pour atteindre plus vite 1 million d’euros de patrimoine

Nous avions vu toute à l’heure que pour devenir millionnaire, vous deviez placer 456 387 euros sur un placement rapportant 4% par an.

Si vous aviez choisi le CAC 40 GR pendant ces 20 dernières années, il aurait fallu placer seulement 193 822 euros pour atteindre le même résultat.

Cela ne vous donner envie d’ouvrir tout de suite un Plan Epargne en Actions (PEA) et/ou un PEA PME ?

A quel rythme épargner pour avoir 1 million d’euros de patrimoine

Une chose est sûre : pour devenir millionnaire, vous devrez prendre l’habitude de mettre de l’argent de côté dès votre plus jeune âge. Et qui sait, cela vous permettra peut-être de devenir rentier avant l’âge de la retraite.

Si on se base sur les statistiques du salaire moyen en France, le revenu moyen des ménages s’élève à 36 000 euros par an. Le taux d’épargne à fin 2019 étant de 15%, les français épargnent 450 euros par mois. A ce rythme, il faudrait 34 ans pour atteindre 1 046 947 euros de patrimoine en plaçant l’intégralité de ses sommes sur le CAC 40 GR.

Hors, vous n’êtes pas un foyer moyen. Et gardez toujours à l’esprit l’importance de diversifier ses placements et investissements.

Dompter le principal facteur d’érosion du patrimoine : la fiscalité

Plus vous avez de patrimoine et de revenus et plus votre fiscalité est importante. Et d’un point de vue patrimonial pour un foyer, la fiscalité est une perte sèche. Il faut tout de même pondérer tout cela, car elle est nécessaire au développement économique et social d’un pays. Le tout est qu’elle reste dans des proportions raisonnables. A ce propos, savez-vous comment est calculé l’impôt sur les revenus ?

Sachez qu’il existe des stratégies très simples pour limiter l’imposition.

Privilégier assurance vie, contrat de capitalisation et PEA pour vos placements financiers

Si vous voulez devenir millionnaire vous devrez limiter les frais (sur versement ou de gestion), ainsi que la fiscalité. Que ce soit pendant la période de capitalisation, ou au moment où vous en percevrez les revenus. Sur ces points, l’assurance vie et le PEA présentent tous les 2 de solides arguments.

A commencer par l’absence de fiscalité pendant la phase d’épargne. Au pire, vous aurez à vous acquitter des prélèvements sociaux sur les rendements annuels du fonds en euros de vos assurances vie. Seuls les retraits engendrent le paiement d’un impôt sur les revenus issus de PEA ou d’assurance vie. Vous pourrez alors profiter au maximum du phénomène de capitalisation sur ces 2 produits.

Utiliser les leviers fiscaux pour diminuer l’impôt sur les revenus fonciers

Côté immobilier, le bilan est beaucoup moins rose que sur les placements financiers. L’imposition sur les revenus fonciers est la plus lourde qui soit pour les ménages. Comment faire dans ce cas pour la limiter ?

Transformer votre impôt en patrimoine

Si vous n’avez pas encore investi dans l’immobilier et que vous payez plus de 6 000 euros d’impôts par an, nous vous conseillons de vous lancer dans un investissement en loi Pinel. Vous pourrez profiter du levier fiscal pour acquérir de l’immobilier neuf, moins couteux en frais et charges dans le temps.

Si par contre, vous avez une fiscalité très élevée (TMI > 30%) ou que vous avez déjà investi en immobilier locatif, l’utilisation du déficit foncier est surement fait pour vous.

Avertissements: les informations contenues dans nos articles et guides sont par nature génériques. Elles ne tiennent pas compte de votre situation personnelle. Par conséquent, elles ne peuvent en aucune façon constituer des recommandations personnalisées en vue de la réalisation de transactions d’achat ou de vente d’instruments financiers ou bien être assimilées à une prestation de conseil en investissement financier. Le lecteur est le seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre les éditeurs du site toutsavoirsurlepatrimoine.fr ne soit possible. La responsabilité du site toutsavoirsurlepatrimoine.fr et de ses auteurs ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Aujourd’hui, j’aime mettre à profit mes compétences et mon passé d’Ingénieur patrimonial pour apporter de la pédagogie à un domaine qui en souffre cruellement. Car la gestion de patrimoine, c’est avant tout une relation de confiance entre le client et son conseil !