Partager cet article

Lorsque l’on parle d’imposition sur les revenus, la notion de Tranche Marginale d’Imposition (TMI) est une notion fondamentale à comprendre. A ne pas confondre avec le taux moyen d’imposition, d’un point de vue conceptuel, elle représente le taux de prélèvement que paiera un contribuable s’il était amener à avoir un euro de revenu supplémentaire à deux exceptions près*. Elle est calculée à partir de votre déclaration de revenus annuelle, et donc susceptible de changer tous les ans. Mais maintenant que vous savez cela, connaissez-vous les impacts sur votre foyer fiscal. Quel est le mode de calcul de la TMI au niveau du foyer fiscal ?

Vous pouvez aussi écouter cet article

Découvrez cet article au format podcast audio. Cette vidéo fait partie d’une série analysant tous les thèmes importants de la Gestion de Patrimoine et de la Gestion Privée.

Restez informé en vous abonnant à la chaîne Youtube.

Comment calculer la TMI d’un foyer fiscal ?

Vous le savez sûrement mais l’imposition sur les revenus en France suit la logique d’un barème progressif, contrairement à la CSG et aux prélèvements sociaux basés sur la logique de taux fixe.

Cela signifie que plus vos revenus sont élevés et plus ils seront taxés !

Mais pour avoir cette mécanique de progressivité, l’administration fiscale a mis en place un barème à palier pour taxer plus fortement les ménages les plus aisés.

Ce dernier sert à indiquer en fonction du niveau de revenus et de la composition du foyer quelle sera la taxation applicable.

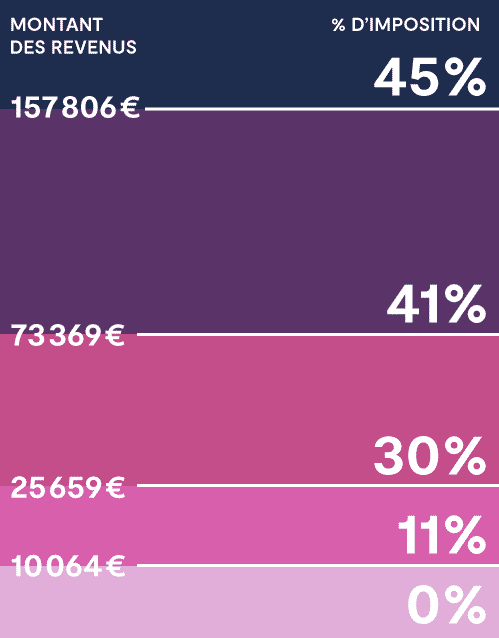

Vous trouverez celui concernant les revenus perçus en 2022 :

| Tranche de revenu imposable par part fiscale | Taux marginal d’imposition (TMI) |

| De 0 € à 10 776 € | 0% |

| De 10 777 € à 27 478 € | 11% |

| De 27 478 € à 78 570 € | 30% |

| De 78 570 € à 168 994€ | 41% |

| Au-delà de 168 994 € | 45% |

Le saviez vous ?

Modification exceptionnelle des tranches

Dans un contexte de hausse des prix, le gouvernement a décidé à travers la loi de finance 2023 de revaloriser le barème de l’impôt pour contrecarrer les effets de l’inflation.

Les seuils des tranches ont été revalorisés d’environ 5%. Une bonne excellente nouvelle pour les contribuables.

Pour bénéficier d’une exonération d’impôt sur les revenus 2022, un contribuable devra déclarer un revenu de référence inférieur à 10 777 euros.

A voir si les tranches d’imposition subiront le même sort pour les revenus 2023 !

Première étape : le calcul du quotient familial

La première chose à faire pour connaître dans quelle tranche se trouve un contribuable est de calculer le quotient familial (QF) de son foyer fiscal. Ce quotient est né de la volonté du gouvernement de favoriser la natalité en diminuant l’imposition des foyers ayant des enfants à charge.

Le quotient familial se calcule de la manière suivante :

QF = revenu net imposable / nombre de parts fiscales

Dans cette formule de calcul :

- le revenu net imposable se calcule en faisant la somme de tous les revenus catégoriels (traitements et salaires, pensions et retraite, BIC, BNC, BA, revenus fonciers, revenus mobiliers) diminués de leurs charges fiscales déductibles. La liste des charges déductibles se trouve dans le BoFIP. Ce revenu net imposable est repris sur votre avis d’imposition sous la forme de revenu fiscal de référence. On l’appelle aussi le revenu global du foyer. Et l’on prend bien en compte tous les revenus de l’année, même ceux qui ont déjà subi déjà subi une fiscalité telle que le prélèvement forfaitaire libératoire (PFL) ou le PFU,

- le nombre de parts fiscales est là pour pondérer les revenus en fonction du nombre de personnes composant le foyer. Un comptera une part pleine pour les adultes mariés ou Pacsés. Les enfants quant à eux compte pour une demi-part jusqu’au deuxième inclus. Ce n’est qu’à partir du troisième que chaque enfant ajoute une part entière fiscale au foyer.

Le saviez vous ?

Règles d’attribution de demi-parts supplémentaires

D’autres demi-parts fiscales supplémentaires peuvent être obtenues par un foyer fiscal en fonction de situation exceptionnelle (veuvage, parent isolé, enfant handicapé, ancien combattant…).

C’est ainsi qu’une personne célibataire pourra disposer de demi part supplémentaire !

Seconde étape : détermination de la tranche marginale d’imposition (TMI)

Une fois le quotient familial calculé pour le foyer, il suffit de voir à quelle tranche du barème progressif il correspond.

Prenons un exemple afin que cela soit plus clair pour vous :

Mr et Mme GROSSEFORTUNE, époux mariés, ont 165 000 euros de revenus nets imposables en 2022 et deux enfants à charge.

Cela leur fait donc 3 parts fiscales, soit une pour chacun des époux et 1/2 part par enfant.

Leur quotient familial sera alors de 165 000 / 3 = 55 000 euros.

Si on rapporte le quotient au barème progressif, le couple aura une TMI de 11% grâce aux mesures anti-inflation prévues dans la loi de finances 2023.

Leur quotient familial se trouvant entre 10 777 € à 27 478 €.

Troisième étape : le plafonnement du quotient familial

Si nous étions sur une formule aussi simple, ce serait un véritable eldorado fiscal pour les contribuables disposant de revenus importants tout en ayant des enfants (surtout à partir du troisième enfant). Pour cette raison, le gouvernement a mis en place il y a de nombreuses années un mécanisme de plafonnement du quotient familial.

Ce mécanisme nous dit la chose suivante : l’avantage fiscal octroyé par une demi-part d’enfant ne peut dépasser un plafond.

En 2023, ce dernier est de 1 678 euros.

Application du plafonnement du quotient familial

Afin de déterminer la TMI et l’imposition d’un foyer fiscal disposant d’enfants à charge, il faut :

- calculer l’imposition en prenant compte toutes les demi-parts dont le foyer fiscal à droit,

- procéder au calcul de l’impôt sur le revenu en ne prenant pas compte des demi-parts octroyés par les enfants. Et dans un second temps, diminuer l’impôt calculé de 1 678 euros par demi-part dont le couple a le droit pour les enfants,

- le montant de l’impôt à retenir est le plus grand total obtenu parmi les 2 montants. La TMI applicable sera celle du montant d’imposition retenu.

Exemple de plafonnement du quotient familial

Reprenons l’exemple de Mr et Mme DUCHEMOLDU et de leur 2 enfants.

* Calcul de l’impôt en prenant en compte les 2 demi-parts fiscales des enfants

Si nous reprenons le calcul effectué tout à l’heure, nous avions obtenu un quotient familial de 55 000 euros, pour une TMI de 30%.

Si nous appliquons les formules directes de calcul de l’impôt sur le revenus, nous obtenons le résultat suivant :

(165 000 * 0,30) – (5 922,99 * 3) = 49 500 – 17 668,97 = 31 831,03 euros d’impôts

* Calcul de l’impôt sans prendre en compte les 2 demi-parts fiscales des enfants

Reprenons le calcul d’imposition depuis le début.

Notre couple marié gagnant 165 000 euros de revenus nets imposables. Ils ont donc un quotient familial de 165 000 / 2 = 82 500 euros. Selon cette hypothèse, la TMI passe à 41%.

Côté de l’imposition, si on applique les formules directes de calcul de l’impôt sur le revenus, nous obtenons le résultat suivant :

(165 000 * 0,41) – (13 913,72 * 2) = 67 650 – 27 827,44 = 39 822,56 euros d’impôts.

Le couple ayant deux enfants à charge, ils ont le droit à 2 demi-parts fiscales supplémentaires. Chaque demi-part obtenu pour un enfant ne peut générer un avantage fiscal supérieur à 1 678 euros, le couple bénéfice d’un abattement de 1 678 * 2 = 3 356 euros d’impôts sur le montant calculé précédemment.

Donc, nous avons un montant d’imposition théorique selon ce second mode de calcul de :

39 822,56 – 3 356 = 36 466,56 euros

* Comparaison des deux calculs pour retenir le montant le plus élevé

Nous avons effectué les deux calculs évoqués précédemment avec pour résultat :

- 31 831,03 euros d’impôts pour une TMI de 30% dans le premier calcul

- 36 466,56 euros d’impôts pour une TMI de 41% dans le premier calcul

Le montant le plus élevé sera celui retenu au titre du plafonnement du quotient familial. Le montant d’imposition sur le revenu retenu pour le foyer DUCHEMOLDU sera de 36 720,56 euros pour une TMI de 41%. Le taux d’imposition sera de 22,25%.

Pour aller plus loin

L’administration fiscale met à disposition sur le site impots.gouv.fr un simulateur d’imposition détaillé prenant en compte les abattements spécifiques (sur dividendes…), crédit d’impôt, régime de déductions… A utiliser sans modération.

Comment gérer son patrimoine selon sa TMI ?

Vous avez une TMI basse (11% et moins)

Clairement, vous êtes les grands gagnants de la modification du barème de l’impôt en 2023.

N’ayez pas peur du changement de tranche : faîtes le plein de revenus !

Si vous avez la chance d’être dans la TMI à 11%, vous pouvez sans crainte vous lancer dans une stratégie d’investissement immobilier locatif.

L’impact fiscal de l’augmentation de vos revenus fonciers sera relativement faible. En tout cas pas de quoi mettre à mal la rentabilité de ce type de montage.

Et quand bien même vous seriez sur le point de passer à la tranche marginale d’imposition supérieure, il n’y a pas de quoi en faire un plat. Rappelez vous que le barème de l’impôt est progressif.

Cela signifie que seuls les revenus qui franchissent le seuil seront imposés à la TMI de 30%. Les autres revenus resteront faiblement imposés. En fonction de l’augmentation de cette imposition, cela peut valoir le coup de mettre en place un investissement en loi Pinel.

En cas de TMI moyenne (30%)

* Côté immobilier

Vous avez une fiscalité médiane, deux stratégies s’offrent à vous en fonction de votre situation, loi Pinel ou déficit foncier :

- dans le cas où vous n’avez pas de revenus fonciers, la loi Pinel est vraiment faite pour vous. Attention tout de même à ne pas être au soumis pour le coup au plafonnement des niches fiscales,

- si vous disposez de revenus fonciers, mettez en place une stratégie basée sur le déficit foncier. Le montant des travaux devra être en adéquation à vos revenus fonciers.

* Côté financier

Privilégiez les produits financiers à faible imposition (PEA, assurance-vie) ainsi que les produits retraite permettant de mettre en place une stratégie de réduction d’impôts.

Pour les hautes TMI (41% et plus)

Le mot d’ordre est simple. Tous les investissements et dispositifs basés sur la déduction d’impôts seront vos meilleurs alliés. Votre gain fiscal sera entre 41 et 62,7%, prélèvements sociaux inclus. Il faudrait être fou pour ne pas en profiter !

(*) cette définition de la TMI est contrariée par deux mécanismes :

- les revenus exceptionnels qui sont taxés au taux moyen d’imposition,

- la Contribution Exceptionnel sur les Hauts Revenus qui viennent augmenter le taux réel d’imposition sur tous les revenus imposables.

Avertissements: les informations contenues dans nos articles et guides sont par nature génériques. Elles ne tiennent pas compte de votre situation personnelle. Par conséquent, elles ne peuvent en aucune façon constituer des recommandations personnalisées en vue de la réalisation de transactions d’achat ou de vente d’instruments financiers ou bien être assimilées à une prestation de conseil en investissement financier. Le lecteur est le seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre les éditeurs du site toutsavoirsurlepatrimoine.fr ne soit possible. La responsabilité du site toutsavoirsurlepatrimoine.fr et de ses auteurs ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Aujourd’hui, j’aime mettre à profit mes compétences et mon passé d’Ingénieur patrimonial pour apporter de la pédagogie à un domaine qui en souffre cruellement. Car la gestion de patrimoine, c’est avant tout une relation de confiance entre le client et son conseil !