Partager cet article

L’assurance vie reste encore une fois le placement préféré des français. Ce n’est pas la mise en place d’un seuil plancher pour le livret A qui devrait contrarier ce scénario.

Véritable couteau suisse des placements financiers, l’assurance vie peut s’adapter à presque tous les besoins. Dommage qu’elle soit trop souvent sous exploitée.

Êtes-vous capable de répondre à ces questions : comment cela fonctionne ? A qui cela s’adresse ? Et les raisons pour lesquels vous devez en posséder un ?

Vous pouvez aussi écouter cet article

Découvrez cet article au format podcast audio. Cette vidéo fait partie d’une série analysant tous les thèmes importants de la Gestion de Patrimoine et de la Gestion Privée.

Restez informé en vous abonnant à la chaîne Youtube.

- Les grands principes de l’assurance vie

- Les typologies de contrat d’assurance vie

- Souscription du contrat d’assurance vie

- La gestion financière des contrats d’assurance vie

- Frais et fiscalité sur les contrats d’assurance vie

- A qui s’adresse ce type de produit d’épargne ?

- Pourquoi souscrire un contrat d’assurance vie ?

Les grands principes de l’assurance vie

L’assurance vie est un produit d’épargne réglementée. A ce titre, il suit des règles très strictes dictées par le Code des Assurances.

Elle tient son nom d’un grand principe générale : la stipulation pour autrui. Nous reviendrons ultérieurement sur ce qui représente le fondement de l’assurance vie. Car son origine, les contrats d’assurance vie avait pour unique but de transmettre un patrimoine pour limiter les droits de succession !

De manière très concrète, les contrats d’assurance vie imposent une durée limitée au contrat, dont le maximum est la durée de vie de son ou ses assurés (durée viagère). Cela restreint la souscription de ce produit aux seules personnes physiques. Les personnes morales ont quant à elle accès au contrat de capitalisation.

L’assurance vie est un contrat souscrit entre plusieurs parties :

- le souscripteur ou adhérent,

- l’assuré,

- l’assureur,

- le ou les bénéficiaires, qui peuvent être différents de vos héritiers.

Durant la phase d’épargne

Le souscripteur verra son argent fructifier en fonction de l’allocation d’actifs choisie. Il lui sera possible d’ajouter des sommes sur le contrat de manière ponctuelle ou régulière. De la même manière, il pourra récupérer son épargne à tout moment sous la forme de rachat partiel ou total.

Qui touche l’assurance vie en cas de décès ?

En cas de décès de l’épargnant, le capital constitué sur le contrat d’assurance vie sera versé aux bénéficiaires désignés par la clause bénéficiaire. Tout l’intérêt est transmettre un capital hors succession et de ses règles contraignantes !

Les typologies de contrat d’assurance vie

Comme pour tout produit d’assurance, il existe deux grandes familles de contrat s’assurance vie :

- les contrats collectifs,

- les contrats individuels.

Contrat collectif

Le contrat collectif est un contrat qui a été mis en place avec une association. L’idée est que l’association soit le souscripteur du contrat. Alors chacun des épargnants adhère à cette dernière afin de pouvoir souscrire au produit.

Quelles en sont les conséquences ?

Et bien l’assureur peut décider avec le souscripteur de changements contractuels en terme de frais de gestion, fonds disponibles, options sur le contrat. L’épargnant ne pourra s’y opposer. Son seul choix reste de clôturer le contrat s’il n’est pas d’accord avec les nouvelles dispositions. Sinon elles seront applicables au delà d’un délai de 3 mois.

Contrat individuel

Le contrat individuel est plus protecteur pour les épargnants. Car l’assureur ne pourra modifier les conditions particulières du contrat sans l’accord de l’épargnant.

L’épargnant conserve alors le contrat dans l’état où il était à l’origine. Et s’il souhaite profiter des nouvelles évolutions offertes par l’assureur, il a le choix de les accepter en signant un avenant. Cela vous offre une plus grande sécurité quant au devenir de votre épargne.

Souscription du contrat d’assurance vie

Même s’il est simple d’ouvrir un contrat d’assurance vie, chaque assureur peut fixer ces conditions afin d’accepter la souscription.

La condition la plus courante est le montant de versement initial minimum. Ce dernier peut varier de quelques euros pour les produits en banque de détail à plus plusieurs centaines de milliers d’euros pour les contrats les plus élitistes que vous pouvez trouver en gestion privée ou gestion de fortune.

Par contre, il ne faut pas se faire d’illusions sur le sujet. Sachez que le montant minimum d’investissement élevé est loin d’être un gage de qualité pour un contrat d’assurance vie. Vous trouverez sur Internet pour quelques centaines d’euros des contrats dignes de produits haut de gamme avec des frais défiants toute concurrence. Mais attention au revers de la médaille, car dans ce type de cas, vous devrez vous en remettre à vous même pour la partie financière, juridique et fiscale. Pour vous venir en aide, vous pourrez faire appel à des robot advisors et/ou des conseillers indépendants.

Pour se constituer un capital plus rapidement, les versements ultérieurs sont possibles à n’importe quel moment sur le contrat d’assurance-vie que ce soit de manière ponctuelle (versements libres), ou de façon périodique (versements programmés). L’épargnant devra respecter une nouvelle fois les minima de versement imposés par l’assureur.

Ouvrir un contrat d’assurance vie à 2

Sachez que dès lors que vous êtes mariés, vous avez la possibilité d’ouvrir un contrat d’assurance vie à 2. On parle alors de co-souscription.

La gestion financière des contrats d’assurance vie

Un contrat d’assurance vie reste avant tout un placement servant à épargner pour la majorité de français. Ce dernier offre de sérieux arguments en terme de gestion financière.

Les supports disponibles

Le contrat d’assurance vie a beaucoup évoluer depuis son origine. Depuis une trentaine d’années, nous sommes passés de contrats simplistes mono-support à des contrats d’assurance vie multisupport. Ces contrats comme leur nom l’indique propose plusieurs supports d’investissement allant du support en euros à des fonds en unité de compte.

Le contrat d’assurance vie moderne offre un très grand choix de supports à l’épargnant que l’on peut classer en deux catégories distincts :

- le fonds euros (actif général ou actif cantonné) qui offrent une sécurité du placement puisqu’ils disposent sur le principe d’une garantie en capital,

- les supports en unités de compte qui permettent de diversifier les placements sur des actifs de nature diverse (immobilier, actions, obligations…) mais ne disposent pas d’une garantie en capital et sont donc plus risqués. En savoir plus

Le saviez vous ?

Que faire de ses contrats d’assurance vie monosupports

Si vous possédez encore un contrat mono-support, sachez que l’amendement Fourgous vous permet de convertir votre vieux contrat en multisupport tout en conservant son antériorité et les avantages qui y sont liés.

Le capital garanti grâce aux fonds en euros

Lorsque l’on parle de taux de rémunération des assurances-vie, on parle des fonds en euro. Il est mis en avant par la grande majorité des assureurs car il représente plus 80% des sommes détenus (encours) par les épargnants en assurance vie. La raison de ce plébiscite : la garantie sur le capital investi par l’épargnant et l’effet cliquet garantissant les intérêts acquis. Un des baromètres pour savoir si votre contrat est compétitif en terme de taux de rendement est le contrat collectif proposé par l’AFER.

Avec la baisse des taux d’intérêts depuis plus de 35 ans, les assureurs ont été obligés d’innover pour garder des rendements attractifs en créant de nouvelles générations de fonds en euros (fonds euro-thématique, fonds euros diversifiés…). L’épargnant doit pour le coup rester vigilant. Car certains fonds en euros pour offrir de la performance ont troqué la garantie en capital à tout moment par une garantie en capital à échéance !

Un large panel d’investissement offert par les supports en unités de compte

La première caractéristique des supports en unité de compte réside dans la possibilité pour l’épargnant de perte en capital. Pour autant, en fonction des unités de compte, le risque de perte est loin d’être identique. Car dans un contrat multisupports, vous pouvez trouver des supports d’investissement très différents de part :

- leurs natures (titres vifs, obligations, fonds dédiés, FAS, CLN, BNTM, EMTN, FCP, SICAV, ETF, Trackers, SCI, SCPI ou autres OPCVM),

- les marchés financiers sur lesquels ils sont investis (zone géographique),

- les possibilités d’utiliser des mécanismes de couverture,

- les tailles de capitalisation,

- les devises…

Vous y retrouverez un large éventail de supports vous permettant de diversifier votre capital. Le plus dur sera de faire son allocation d’unité de compte.

Les différents modes de gestion financière

Afin de faire fructifier votre épargne sur le long terme, vous avez plusieurs modes de gestion disponibles sur les contrats d’assurance-vie. Selon le produit, tous les modes ne seront pas soit pas disponibles, soit exclusif. Très rares sont les contrats capables de gérer plusieurs poches d’investissement.

Au cours de la vie du contrat d’assurance vie, il sera possible de passer d’un mode de gestion à un autre en respectant les conditions prévues dans les conditions générales du produit.

La gestion libre

Nous sommes sur le mode de gestion le plus courant que vous retrouverez sur la quasi-totalité des contrats d’assurance-vie du marché. La gestion libre responsabilise l’épargnant en le laissant faire son allocation parmi les différents supports disponibles sur le contrat. Charge à lui de faire vivre cette allocation en la faisant évoluer au fil du temps à travers des changements de supports, appelés arbitrages.

La gestion active

Depuis une vingtaine d’années avec le développement des systèmes d’informations des assureurs vie, des options d’arbitrages programmés sont apparues sur les contrats d’assurance vie les plus élaborés. Ces options ont pour but de :

- proposer une formule d’investissement progressif sous la forme d’arbitrages réguliers vers les supports financiers unités de compte. Ce mécanisme a pour but de limiter le risque de volatilité,

- limiter le risque financier à travers des options de désinvestissement automatique en cas de baisse brutale de marché (stop loss),

- vendre totalement une ligne sur un objectif de gain (stop win),

- assurer la dynamisation ou la sécurisation des gains sur un support au delà d’un seuil de performance défini…

L’utilisation des options d’arbitrage programmé au sein de la gestion libre est appelé gestion active.

La gestion conseillée

Comme pour la gestion libre, l’épargnant conserve la faculté d’arbitrage. L’assureur demandera une confirmation à ce dernier par le biais d’une signature écrite ou électronique.

En revanche, le souscripteur/adhérent recevra des préconisations d’allocations d’actifs et d’arbitrages d’un conseil extérieur motivées. Ainsi, ce système laisse le choix à l’épargnant de suivre ou non ces conseils en fonction de ses convictions du moment sur les marchés.

La gestion pilotée

La gestion pilotée est une famille de mode de gestion où l’épargnant confie la gestion financière à un conseil (assureur, banque, banquier privé, courtier en assurance spécialisé, cgp, family officer, gestionnaire de fortune, société de gestion de portefeuille…). Ce dernier aura pour responsabilité de choisir les supports financiers en limitant les risques grâce à la diversification de l’épargne dans le but de délivrer de la performance dans la durée.

La gestion profilée ou sous mandat d’arbitrage

Très à la mode dans les réseaux d’assurance, la gestion profilée a le mérite de simplifier la gestion au maximum pour l’épargnant et son conseiller. L’assureur propose plusieurs profils en fonction du niveau de risque financiers. On retrouve classiquement trois profils : prudent, équilibré et dynamique.

Pour déterminer son profil d’investisseur, l’épargnant s’appuiera sur un questionnaire papier ou numérique.

Une fois le profil choisi, tous les arbitrages seront exécutés automatiquement et au même moment par l’assureur sur tous les contrats concernés en fonction de l’évolution du profil.

En fonction du gestionnaire des fonds, ce mode de gestion est appelé gestion profilée (assureur) ou gestion sous mandat d’arbitrage (CIF ou société de gestion).

La gestion sous mandat

Réservée à une élite, la gestion sous mandat est la formule la plus haut de gamme proposée en gestion déléguée. Ceci s’explique part deux phénomènes :

- la possibilité d’avoir une gestion spécifique par client à travers une lettre d’orientation financière spécifique,

- profiter d’une gamme d’investissement étendue normalement dédiée au compte titres tout en profitant du cadre fiscal de l’assurance vie.

Frais et fiscalité sur les contrats d’assurance vie

Les épargnants assimilent à tort les frais et la fiscalité qui sévissent sur leur épargne. La raison en est un simple : ce sont dans les deux cas des prélèvements venant amputer soit le capital (frais), soit la plus values (fiscalité et prélèvements sociaux).

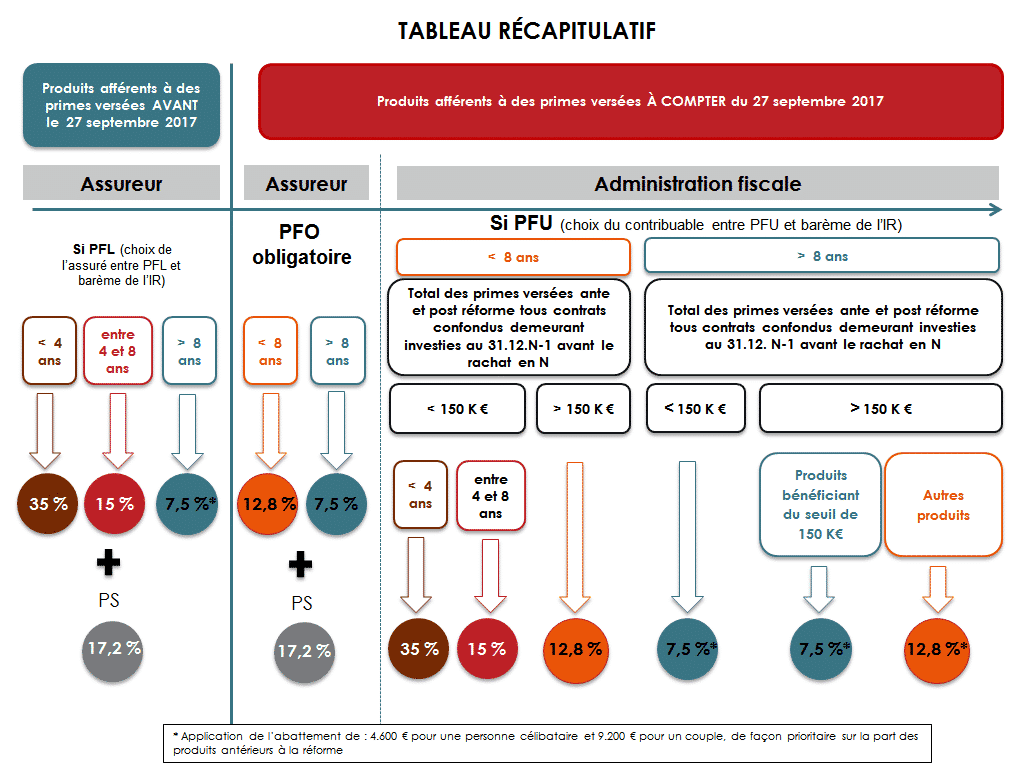

Intrinsèquement, les frais sont là pour rémunérer la gestion et les conseils mis au service des épargnants. Alors que la fiscalité à travers le PFL ou les prélèvements sociaux servent à taxer à travers un impôt les gains réalisés par les épargnants. Une nuance qu’il est important d’avoir en tête notamment dans le choix de votre futur solution d’épargne.

La fiscalité en assurance vie en phase d’épargne…

Nous sommes sur l’avantage majeur du contrat d’assurance : son cadre fiscal avantageux. En effet, contrairement aux comptes titres, seuls les retraits (rachats partiels ou rachat total) sur le contrat d’assurance vie donne lieu à une fiscalité sur la quote part de plus values récupérée par l’épargnant.

Pour aller droit au but, au delà de huit ans de détention, l’épargnant à la possibilité de récupérer 4 600 ou 9 200 euros de plus values grâce à un abattement annuel en fonction de sa situation familiale en étant totalement exonérés d’imposition sur le revenu. Seuls les prélèvements sociaux seront dus.

Si vous souhaitez en savoir plus, nous avons réalisé un article dédié sur la fiscalité de l’assurance vie.

…En cas de décès de l’assuré

Mais cerise sur le gâteau, en cas de décès, l’assurance vie dispose d’avantages civils et fiscaux incomparables. Elle permet de transmettre des capitaux hors succession à une fiscalité défiant toute concurrence.

Vous pouvez transmettre jusqu’à 152 000 euros sans droit à payer à une personne de votre choix, quelque soit son degré de parenté avec vous. Elle devient un excellent moyen d’avantager une personne à son décès, même si ce n’est pas un de vos héritiers réservataires. Juste incroyable lorsque on y pense…

Pour les plus frileux, les contrats d’assurance-vie proposent des options de prévoyance pour protéger le capital à risque. En cas de moins values, les bénéficiaires pourront récupérer l’intégralité du capital investi à travers une assurance-décès.

Les différents frais du contrat d’assurance vie

Vous retrouverez trois grandes familles de frais sur ce type de contrat :

- les frais sur versements,

- les frais sur encours,

- les frais d’arbitrage.

Les frais sur versements ou frais d’entrée

Comme leur nom l’indique, les frais d’entrée sont prélevés sur chacun des versements effectués par l’épargnant sur le contrat d’assurance-vie. Prélevés à la source sur chaque prime, ces frais servent à rémunérer l’assureur et l’intermédiaire financier par lequel vous êtes passé pour souscrire votre contrat.

Ces frais donnent le droit à un avantage en terme de fiscalité puisqu’ils sont considérés comme de la moins values fiscale.

Les frais sur encours ou frais de gestion

Les frais de gestion sont prélevés au fil de l’eau par l’assureur sur l’épargne acquise des contrats. Calculés en pourcentage de l’épargne, ils servent à rémunérer l’assureur et l’intermédiaire financier qui en assure le suivi.

Ces frais peuvent être majorés de manière contractuelle suivant le mode de gestion retenue par l’épargnant.

Les frais d’arbitrage

Les frais d’arbitrage sont prélevés à chaque modification de l’allocation d’actif, ou arbitrage. Ils sont calculés de manière forfaitaire ou selon un pourcentage des sommes arbitrées.

Les frais d’arbitrage

Les frais d’arbitrage sont prélevés à chaque modification de l’allocation d’actif, ou arbitrage. Ils sont calculés de manière forfaitaire ou selon un pourcentage des sommes arbitrées.

Si vous souhaitez comprendre et éviter les frais en assurance vie, je vous laisse lire notre article sur le sujet en cliquant sur le lien suivant.

A qui s’adresse ce type de produit d’épargne ?

Parce que la vie n’est plus un long fleuve tranquille, l’assurance vie trouve un attrait particulier dans les familles recomposées. Avec des enfants d’une première union, le casse tête se pose vite une fois que l’on vieillit et que l’on souhait protéger son ou sa partenaire. Doit-on se remarier ou se PACSer ? Autant de choix cornéliens à se faire des noeuds au cerveau. L’assurance vie permet en toute simplicité d’avantager son conjoint sans déshériter ses enfants.

Pour les épargnants, l’assurance vie reste la Rolls Royce des produits d’épargne. Le principal argument reste sa fiscalité avantageuse. Mais qui dit fiscalité, dit plus values. Car vous aurez avoir la meilleure fiscalité du monde, si vous n’avez pas de plus values sur votre contrat, cela ne vous servira à rien. Je ne pourrai que vous recommander de vous faire accompagner sur le sujet.

Pourquoi souscrire un contrat d’assurance vie ?

Souvent on a du vous dire d’ouvrir un contrat d’assurance vie pour prendre date. Mais qu’est-ce que cela veut dire exactement ? En fait, la fiscalité de l’assurance vie devient particulièrement avantageuse au-delà de la huitième année du contrat. D’où la nécessité d’ouvrir un contrat le plus tôt possible pour faire en sorte que ce délai soit atteint le plus tôt possible dans votre vie. Mais de vous à moi, si vous n’utilisez pas pleinement ces avantages par la suite, autant ne pas vous embêter à en ouvrir un.

En cas de vie, elle permet au souscripteur de profiter :

- d’avantages fiscaux,

- d’un large choix de support,

- de la sécurité du fonds en euros.

Que demander de plus ? Une sortie souple aussi bien en rente viagère et/ou en capital. On comprend vite que notre contrat d’assurance vie a de sérieux arguments à faire valoir. Ce serait idiot de passer à côté de cet outil si utile dans la gestion de votre patrimoine.

Avertissements: les informations contenues dans nos articles et guides sont par nature génériques. Elles ne tiennent pas compte de votre situation personnelle. Par conséquent, elles ne peuvent en aucune façon constituer des recommandations personnalisées en vue de la réalisation de transactions d’achat ou de vente d’instruments financiers ou bien être assimilées à une prestation de conseil en investissement financier. Le lecteur est le seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre les éditeurs du site toutsavoirsurlepatrimoine.fr ne soit possible. La responsabilité du site toutsavoirsurlepatrimoine.fr et de ses auteurs ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Aujourd’hui, j’aime mettre à profit mes compétences et mon passé d’Ingénieur patrimonial pour apporter de la pédagogie à un domaine qui en souffre cruellement. Car la gestion de patrimoine, c’est avant tout une relation de confiance entre le client et son conseil !